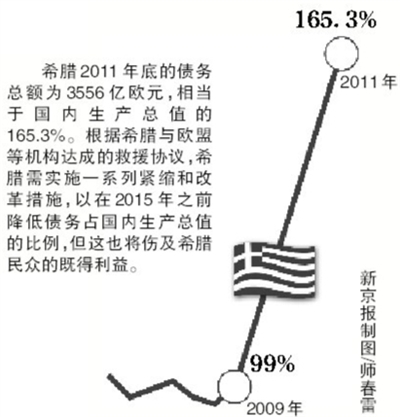

|

希腊雅典,一名男子在ATM机上取钱

大选引发恐慌?这在许多实行民选制度的国家听起来匪夷所思的事,如今却在希腊上演。因为担心周日举行大选后,希腊可能退出欧元区并引发经济危机,不少希腊民众赶在大选日前将钱从银行取出,并屯积可长期保存的食物。

大选打乱救欧元计划

周日举行的议会选举,已经是希腊近两月来举行的第二次大选。上个月,因为大选后各党没能组成新政府,选举不得不再来一次。

这也许还不是问题的关键。此前,希腊政府的债务问题,引发欧元区有史以来最严重危机。为拯救欧元,希腊政府向欧盟承诺财政紧缩,勒紧裤带过日子,后者也给予希腊金融援助。但5月的大选却打乱了上述计划。支持履行承诺的政治势力和反对的势力在大选中势均力敌,大选后也难达妥协,以组成新政府。希腊不得不再次大选。由于两派对立严重,周日二次大选的结果,将关涉希腊能否履行对欧盟的承诺,而履行这些承诺,是希腊继续留在欧元区的重要前提之一。

最近的民调显示,两派政治势力的民意支持度不相上下,这加剧了希腊退出欧元区的恐慌。

每天流出8亿欧元存款

英国媒体13日援引银行数据称,随着投票日临近,希腊主要银行每天有超过8亿欧元的资金流出。

有报道称,希腊人将钱从银行里取出来重新存到其他可靠的银行,或投资国外。也有一部分被放到了家里,这些民众宁愿冒钱被盗的风险,也不愿希腊重用旧货币后,钱在希腊银行里贬值。

希腊一家金融公司负责人克林塔斯说,“大多数人都宁愿把存款取出来,购买其他欧元区国家的债券,或者存入这些国家的银行。”

面条和罐装食物热销

除了把钱转移到国外,也有不少钱被希腊人用来屯积食物。

来自零售商的消息称,因为担心退出欧元区引发食物短缺,很多人开始购买能长期保存的面条和罐装食物。

希腊一个零售商组织的负责人柯克蒂斯说,“人们都很害怕回到旧货币时代,不少人都想往自家的橱柜里多装些食物,以防万一。”

不过,柯克蒂斯也提醒希腊人不可恐慌,“即便你把你的橱柜全填满,也不意味着你能躲过危机。”(百千)

人们都很害怕回到旧货币时代,不少人都想往自家的橱柜里多装些食物,以防万一。

——希腊零售商组织负责人柯克蒂斯

猜测

希腊危机三大悬疑

17日,希腊将再次举行议会选举,深陷主权债务危机的希腊走到了欧元的“十字路口”:是去是留,举世关注。目前来看至少有三种可能。

“好死不如赖活着”?

右翼新民主党和左派政党联盟间的分歧在选前缩小:双方均同意希腊既不会主动退出欧元区,也不会同意无条件执行现有紧缩措施,而是选择留在欧元区并进一步与欧盟、欧洲央行和国际货币基金组织(IMF)组成“三驾马车”进行谈判。

鉴于希腊债务违约后果严重,可能引发连锁反应,欧元区不会轻易让希腊破产。双方在最后关头相互妥协,维持现状。但压力一消失,改革动力下降,希腊很可能“既死不了也活不过来”,成为欧元区一个长期病灶。

希腊自弃欧元全球受累?

希腊政府单方面宣布退出欧元区并重新启用本国货币,欧元区国家被迫采取紧急应对措施。希腊债务完全违约,新货币急速贬值,储户和投资者遭受重大损失。

希腊退出推倒多米诺骨牌,葡萄牙、西班牙和意大利,甚至比利时和法国都可能步其后尘。对欧元区,希腊退出的直接经济损失将达3500亿至4000亿欧元,间接损失难以估计。

在极端情况下,欧元区可能解体。而全球金融市场将陷入剧烈动荡,股市和大宗商品价格暴跌。

欧元区主动“开除”希腊?

希腊新政府和欧盟的谈判没有达成妥协,欧盟和国际货币基金组织暂停发放援助,欧洲央行停止向希腊银行提供欧元流动性,欧元区借机建立退出机制。

由于欧元区驱逐希腊,欧盟和欧元区有充分时间来做好必要的应对准备。高盛预测,在这种情况下,欧元区整体GDP将下降1%,至多2%,如果政策反应足够强大,影响还有可能进一步削弱。全球金融市场将在短期内暴跌,但如果欧元区国家的应对措施及时有力,金融市场有望很快企稳。据新华社电

14日,希腊,该国一个政党的领导人在一次新闻发布会上擦汗。希腊周日举行二次大选,民众恐慌大选后希腊退出欧元区

声音

希腊新民主党领导人呼吁大选对手切勿撕毁国际救助协议,退出欧元区

希腊不能当害群之马

据新华社电

希腊新民主党领导人萨马拉斯13日表示,如果新民主党在17日的第二轮议会选举中获胜并组阁成功,将确保希腊留在欧元区。

萨马拉斯当天呼吁选民选择支持国际救助协议的政党,从而能够成立一个“强有力的民族拯救政府,以负责任的态度就国际救助协议重新谈判”。新民主党在5月举行的第一轮议会选举中得票第一,但由于领先优势有限,未能组阁成功。

由于希腊第二轮1300亿欧元的国际救助计划包含大量紧缩内容,如降低最低工资标准、削减养老金、裁减公务员等,希腊民众反对声高涨。希腊已经进入连续第五个衰退之年,失业率高达近23%。左派政党联盟凭借“希腊既可以不用实施紧缩,也可以不用退出欧元区”的政策口号,在5月的第一轮议会选举中异军突起,得票率位居第二。

萨马拉斯对声称要“撕毁”救助协议的左派政党联盟提出批评,告诫其“不能拿希腊的命运来赌博。如果退出欧元区,代价将非常大。如果撕毁国际救助协议,我们将成为欧洲的‘害群之马’”。

最近多份民调显示,80%左右的希腊民众希望留在欧元区。为了打消选民对左派政党联盟当选可能导致希腊退出欧元区的顾虑,左派政党联盟领导人齐普拉斯近日也放出“软话”。他12日在新闻发布会上说:“我们能够和国际救助机构展开‘富有成果’的对话,我们不会带着强势走上谈判桌。”

|  大选打乱救欧元计划 希腊每天8亿欧元存款流出2012-06-15

大选打乱救欧元计划 希腊每天8亿欧元存款流出2012-06-15  默克尔称德国能力并非无限 力挺欧洲央行2012-06-15

默克尔称德国能力并非无限 力挺欧洲央行2012-06-15  欧债危机首次威胁德国 投资公司转移目标2012-06-14

欧债危机首次威胁德国 投资公司转移目标2012-06-14  欧债危机为欧佩克部长级会议蒙上阴影2012-06-13

欧债危机为欧佩克部长级会议蒙上阴影2012-06-13  专家称欧债危机不是暂时问题 中国应增加预案2012-06-13

专家称欧债危机不是暂时问题 中国应增加预案2012-06-13  欧洲专家称西班牙债务水平低 难成“希腊第二”2012-06-13

欧洲专家称西班牙债务水平低 难成“希腊第二”2012-06-13  调查认为欧债危机将长期影响英国经济2012-06-12

调查认为欧债危机将长期影响英国经济2012-06-12  诺贝尔奖奖金因经济危机影响将削减两成2012-06-12

诺贝尔奖奖金因经济危机影响将削减两成2012-06-12  欧债危机升级 西班牙获千亿欧元“救命钱”2012-06-11

欧债危机升级 西班牙获千亿欧元“救命钱”2012-06-11  美国对欧洲其他国家援助西拔牙承诺表示肯定2012-06-11

美国对欧洲其他国家援助西拔牙承诺表示肯定2012-06-11  分析称欧债危机处新关口 负债国须痛下决心改革2012-06-11

分析称欧债危机处新关口 负债国须痛下决心改革2012-06-11  西班牙现银行危机 分析称欧债危机倒逼政治改革2012-06-11

西班牙现银行危机 分析称欧债危机倒逼政治改革2012-06-11  韩国总统李明博将参加G20峰会 欲讨论欧债危机2012-06-11

韩国总统李明博将参加G20峰会 欲讨论欧债危机2012-06-11  西班牙政府宣布就银行重组向欧盟申请救助2012-06-10

西班牙政府宣布就银行重组向欧盟申请救助2012-06-10  西班牙将向欧盟提交救助申请 救助额或达1000亿欧元2012-06-10

西班牙将向欧盟提交救助申请 救助额或达1000亿欧元2012-06-10